財務部長代行

「財務」とは一体、何を意味する言葉でしょうか? 「経理」とはどう違うのでしょうか?

一般的に多くの中小企業では、ここで言うところの「財務」という機能を持ち合わせていない場合がほとんどです。

請求書の発行や仕入代金の支払いの他、現金出納帳等の記帳を担う「経理」スタッフがいらっしゃったとしても、

その成果物である試算表や決算書を見て、経営のこれから取るべき戦略を考える「財務」という機能が欠落しているのです。

結果、多くの中小企業では行き当たりばったりの対応を余儀なくされるケースも多く、成長できるはずの成長を遂げられなかったり、

回避できるはずの経営危機を回避できなかったりという事例は枚挙にいとまがありません。

こんなお悩みありませんか?

・最近売上が下がって今後の資金繰りに不安がある

・金融機関への返済が多くて大変だ

・今後、事業投資などで資金調達を受ける可能性がある

・金融機関への対応に不安があり、事業計画書なども準備できない

そのお悩み、

石田雄二税理士事務所が解決いたします!

貴社の財務部長となり、貴社の挑戦を必ず成功させます!

財務部長代行サービスの概要

当事務所では顧問先企業における財務戦略をサポートし、

①「3年後明確化プロジェクト」の支援

②「キャッシュポジション最大化」の支援

③「金融機関との関係円滑化」の支援

を行います。

さらに、顧問先企業の成長を促進させるための

④補助金申請サポート

⑤中小M&A支援サポート

にも対応しています。

| 貴社の財務戦略をサポートすることで 安心して本業に取り組める環境作りをご支援して参ります |

中小企業の財務について語り始めれば、様々な観点で無数の改善手法が語られるのかも知れませんが、

私が思いますに、中小企業の財務力強化の第一歩目は「半年後の資金残」を読むことからです。

何だ、そんな話か?と思われるかも知れませんが、これがなかなか精度高くマネジメントできている

会社は決して多くありません。

そして、自社の経営状態が世の中全体のどの位の位置にあるのか?

これもなかなか、その程度を正確に捉えておられる方は多くないでしょう。

さらに今、手元にあるキャッシュも、自分が元々出したお金なのか? 銀行借入の残りなのか?

一時的に目の前を通り過ぎるだけの先月の売上代金の回収金なのか?

つまり、目の前のキャッシュの重みを十分に理解できている人も多くないはずなのです。

順調に成長を遂げている企業であれば、その成長が原因で資金繰りが一時的に苦しくなるのは

よくあることですし、衰退期に差し掛かっている企業であれば、言うまでもなく、

慢性的に資金繰りに厳しさを感じておられるはずです。

当事務所がご用意している「財務部長代行サービス」は、財務のリファイナンス(※)を通じて

短期的には半年後の資金残を安定させることを目指し、中長期的にもキャッシュポジションを

最大化することにフォーカスしたコンサルティングサービスです。

これを叶えるためには、自社の経営状態を数字で明確にプレゼンできることが必要であり、

金融機関の協力を得られるだけの将来見通しも必要です。

もし現在、資金繰りでお困りであれば、ぜひ、当事務所の「財務部長代行サービス」をお試し下さい。

本業の業績が伸び悩んでいたとしても、財務のリファイナンスの技術により、資金繰りを正常化させ、

中長期的にキャッシュリッチな会社に変えていくことも夢ではありません。

※ 財務のリファイナンス

金融機関からの借り方と返し方を見直す技術。ただ、いくらこちらが希望しても、格付ランクの

低い企業からの要望は通り難い。

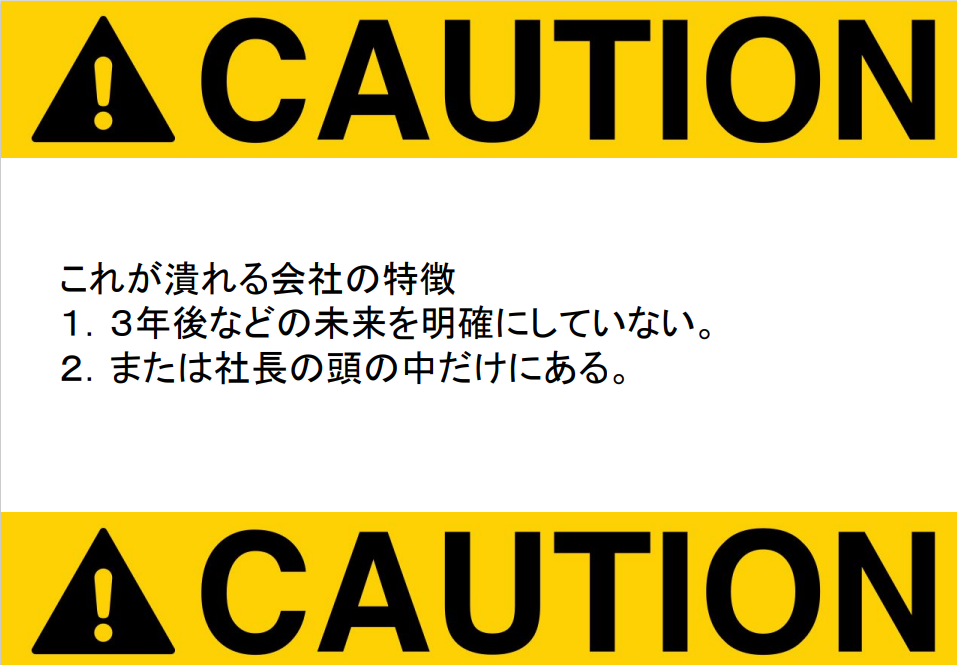

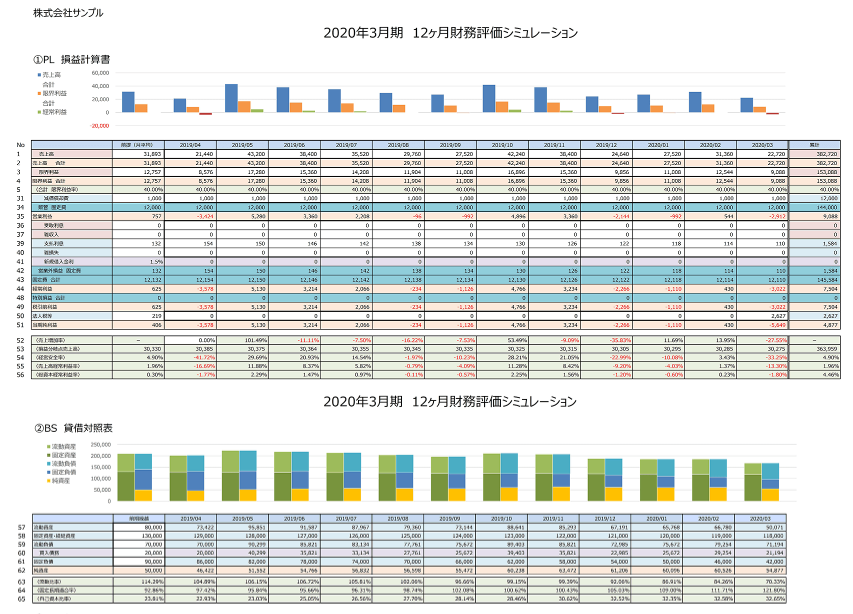

支援内容 「3年後明確化プロジェクト」

成長企業であれ、衰退企業であれ、資金繰りに不安を感じておられる企業の経営者は

時間に追われておられる方が大半です。目の前の仕事に追われ、目の前の金策に時間

が割かれておられる方が多いはずです。だからこそ、今一度自社の引き寄せたい近未

来を明確にする必要があると考えます!

現状はどうなっているのか? 3年後の引き寄せたい未来はどうなっていたいのか?

これを感情でなく、ロジカルに語れるべきです。融資の申し込みはその後と考えるべき

ですし、その方が成功確率も上がるはずです。

暗闇ではどこに向かうかわからない。

光の射す方へ

人はエネルギーの高いところに集まる

支援内容 「中期3ヶ年計画策定」

5年、7年といった長期スパンではなく、より実現可能性の感じられる3年間に限定

してプランニングを行います。その際のポイントは、自社が金融の世界でどのランク

の顧客として位置づけられているかという現実を今一度、正確に認識することです。

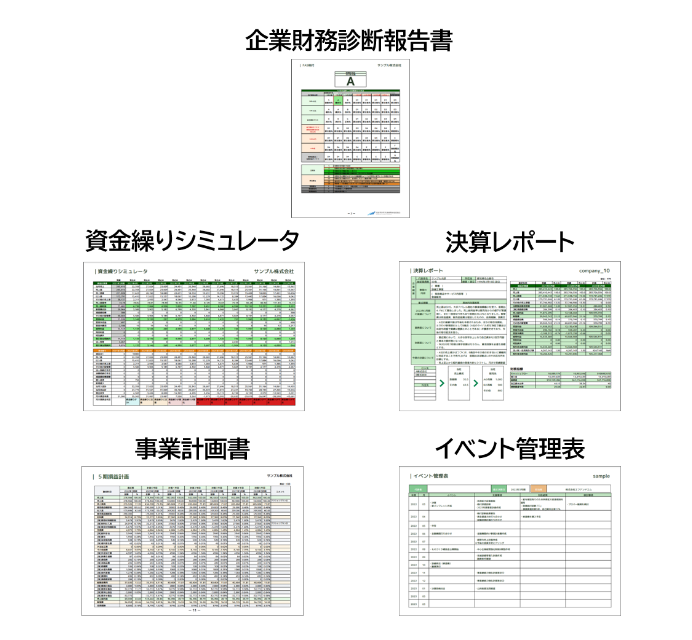

現状分析(財務リスク診断)

①信用格付ランクの確認

金融機関は貴社の融資方針を決める際に、毎期の決算データから信用格付を算出するため、予め貴社の信用格付の確認を行い、格付けランクに応じた最適な金融機関対策を講じます。

②重要財務指標の確認

金融機関が支援方針を決める際に、必ずチェックする債務償還年数・自己資本比率を確認します。

③借入金返済額の適性度を確認

キャッシュフローに対して適切な返済額になっているかを確認します。

④運転資金に対する短期資金の調達状況確認

毎月必要となる運転資金は、本来短期資金で調達し、借りっ放しにしておくことで資金繰りが安定します。そのため適切な短期資金の調達ができているかを確認します。

⑤資金繰り改善の借換シミュレーション

借り方・返し方を見直すことで資金繰りが改善されます。そのため、最適な借り換えシミュレーションを行います。

金融機関目線の事業計画書とは

*「自己資本比率」と「債務償還年数」を鑑みた計画

*「ミニマム」の実現可能性の高い計画

| 金融機関目線での計画作成を行い、金融機関へ的確な対応を行います。 |

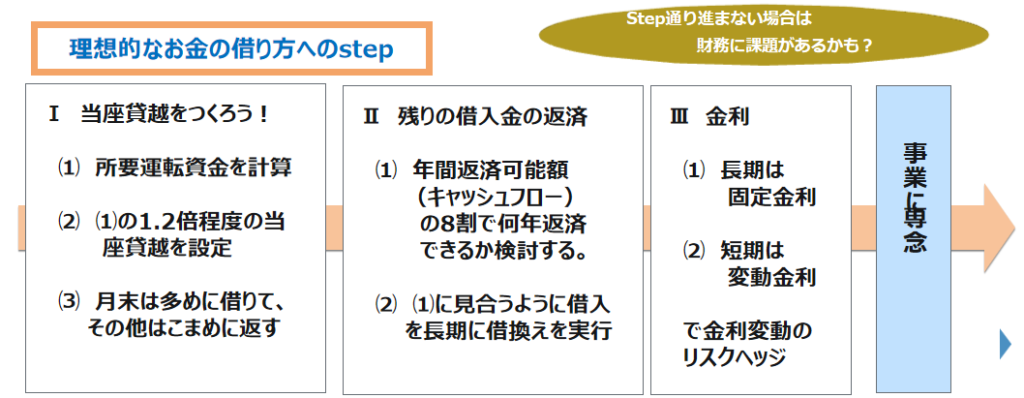

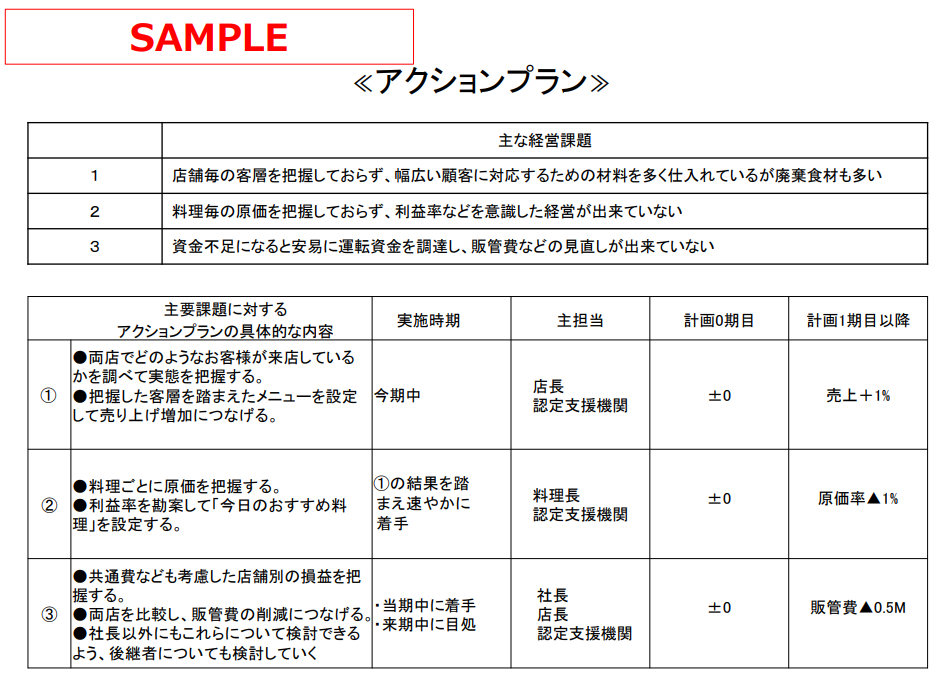

支援内容 「金融機関打合せ」

資金繰りの改善を叶えるためには、金融機関からの協力が必須です。

一般的に、資金繰りに瀕した企業から提出された決算書には様々な

疑惑の目が向けられていることも多く、まずその疑念を払拭すること、

さらに今後の中期経営計画の実現可能性やアクションプランの実施ス

ケジュールなど、金融機関に対する論理的な展開力が求められます。

資金繰り安定化に向けて適正な借り方に変更

*運転資金は短期借入金

*長期借入の返済期間はできるだけ長く

| 中小企業の多くは足元のキャッシュフローに対して返済過多の状況 金融機関打合せに同席し、事業計画書の説明を行います |

支援内容 「予実管理」

事業計画の支援をしていて痛感させられるのは、成果を出していくためには

この進捗管理がとても大切だということです。計画を作っただけでは不十分です。

進捗管理をしてこそ、本当の成果が得られると言っても過言ではありません。

そもそも、作りっ放しの事業計画書など、誰も信用してくれません・・・・。

「計画の実現可能性を高める!」そのための伴走役を当事務所が担います!!

月次で予実管理(計画に対する実績の管理)を行う

*予算に対する問題点の把握

*改善策の検討およびリプラン

| 当事務所が作成する事業計画数値は、信用格付けを維持するために最低限達成しないといけない ミニマムの数値計画を設定します。予実管理の中でこのミニマムの数値計画が達成できているかをチェックします。 |

財務部長代行サービス 支援費用

■月額25,000円(税別)~

■サービス内容

・3年後明確化プロジェクト 実施支援

・財務格付診断、資金繰りシミュレーション(現状分析)

・事業計画書作成支援(プラン作成)

・金融機関同席(プラン実行)

・予実管理

石田雄二税理士事務所が選ばれるポイント

財務支援業務は単なる数字遊びで務まるほど甘い世界ではありません。

数値計画の前に、まず、経営困窮の真の要因を解明し、再生可能性が本当にあるのか?

冷静な分析能力が求められます。

私は税理士としては稀有な中小企業経営経験者であり、また、財務支援を標榜する全国の精鋭事務所と

ノウハウを共有して、難易度の高い融資案件獲得に関する最新情報をキャッチアップする等、研鑽を続けています。

お客様の声

一般社団法人みちと空

釘屋毅久 様

金融機関に融資の申し込みをしたところ、計画の甘さを指摘され、万事休す。その時思い出したのが「ミスタークール 石田雄二」。

石田先生の計画へのアドバイスがなければ融資の実行は100%無理でした。

カネコボディ 様

当初想定していた倍以上の800万円の融資の獲得に成功することができ、気持ちよく事業のスタートダッシュを切ることができました。

補助金申請サポート

経営革新等支援機関推進協議会から、事業再構築補助金の採択支援実績をご評価いただき、

ベストパフォーマンス賞をいただくことができました!!!

石田雄二税理士事務所が選ばれるポイント

これまで採択された事業には下記の共通項が見えてきました。

共通項1 :補助金を出す機関の意図や背景を組み申請書をライティングする

共通項2 :採点は減点法なので、申請基準に沿い抜け漏れを出さない

共通項3 :地方創生、社会性・地域性を併せ持ったプランであること。

当事務所は創業支援においては県内有数の実績を誇っており、

お客様の事業計画書をブラッシュアップする技術に長けています。

とかく、独りよがりになりがちなビジネスプランを、プロの視点で採択可能性を最大限に高めます。

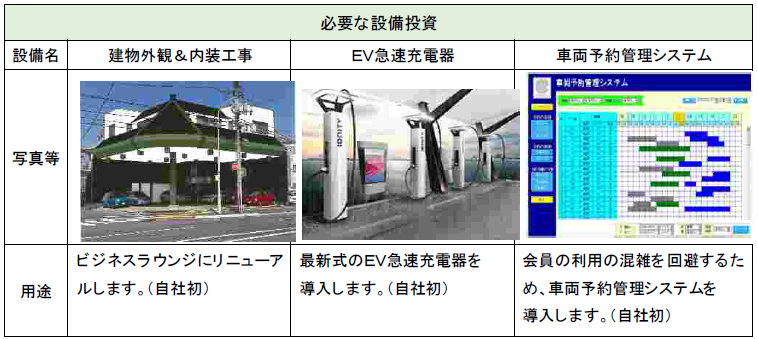

当事務所による「事業再構築補助金」採択事例

富裕層への「EV充電とビジネスラウンジ」の会員制サブスクサービス

富裕層を多く顧客基盤に持つ当社の強みと、散見される廃業ガソリンスタンド跡地の再生、更に世界的なEV関連市場の高まりの好機を捉え、「EV充電とビジネスラウンジ」の会員制サブスクサービスを開始します。

飲食業の販促も目論む、AIドローン活用によるゴルフ場支援事業

当社の意外な強みであるドローンの活用ノウハウと、飲食事業で培ったゴルフ業界の人脈を掛け合わせて、「AIドローン活用によるゴルフ場支援事業への新分野展開」を図ることで、既存の飲食業の集客増も叶える取り組みを実現した。

補助金申請サポート

中小M&A支援サポート

中小M&A支援サポート

中小企業特化型のM&A支援サポートをご提供!

■料金表

■当社がFA業務を遂行するにあたり、遵守する事項の一覧です。

・遵守事項一覧

・HP掲載あるいは顧客事前説明の際の参考資料

・中小 M&Aガイドライン(第3版)遵守の宣言について

・遵守事項一覧チェックシート

財務力を強化するための「豆知識」

■「融資」について

・証書貸付とは

・手形貸付とは

・当座貸付とは

・手形割引(でんさい割引)とは

・資金使途はなぜ必要か?

・返済期間の考え方

・返済方法について

・運転資金とは

・設備資金とは

・やってはならない資金使途違反

・融資申込のタイミング

・普通に融資を受けることと借り換えで融資を受けること

・借換で融資を受けるにあたり気を付けるべきこと

・借り換え提案のパターン別の考え方

・銀行融資はプロパー融資と信用保証協会保証付融資に分けられる

・信用保証協会を利用できる企業

・信用保証協会の保証が受けられない資金使途

・プロパー融資と信用保証協会保証付融資の使い分け

・プロパー融資をどう受けられるようにしていくか

・連帯保証には2つの方法がある。

・経営者保証に関するガイドラインとは

・経営者が連帯保証人とならないで融資を受ける3要件

・銀行はどのような時に担保を要求してくるのか、5つのケース

・融資を受けている銀行での定期預金について

・金利の決まり方

・新しい融資をなるべく低い金利とするには

・既存の融資の金利を引き下げるには

・銀行が金利を引き上げたいと言ってくる時の交渉方法

・マル経融資って?

・マル経融資のメリットとデメリット

■「銀行つきあい」について

・調達先の選定方法について

■「融資審査」について

■「銀行による決算書の見方」について

■「資料作り」について

■「返済に困った時」について